オーダーメイド不動産ファイナンスのご融資事例

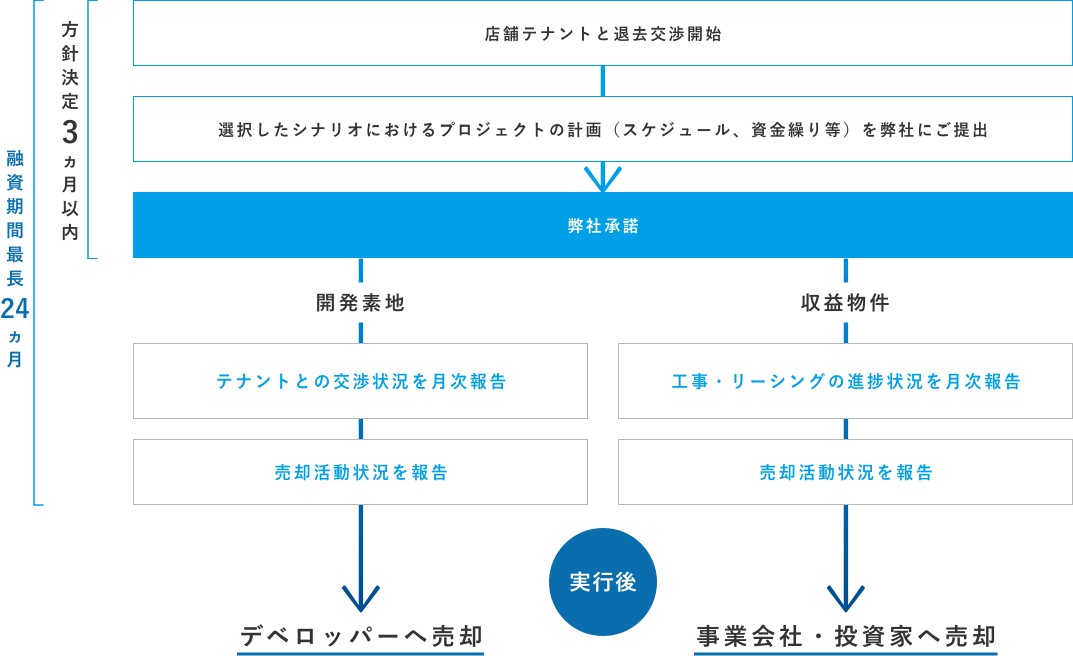

築古物件購入資金の融資

融資額30億円

築古物件等の既存テナントの立ち退きを要するプロジェクトへの融資

概要

対象会社は会社設立後2期目の不動産会社。

代表者は不動産事業におけるキャリアが長いものの、新設法人の社歴が短く、また対象会社における不動産購入・売却実績がなかったため銀行取引まで至らない状況。相続を起因とする物件売却にて都内で築古の収益物件(店舗・住居)を取得する機会があり、購入資金の融資相談を受けました。

案件の特長

借入人

●2期目の会社であるため、金融機関との取引が困難。

実行時

●土地・建物購入代金として融資実行。

●担保関連契約として土地・建物に対する抵当権設定。

開発素地としてデベロッパーへ売却

店舗テナントと退去交渉を行う。退去の目処が立つ場合は住居部分テナントと退去交渉を行い開発用地としてデベロッパーへ売却。

収益物件として事業会社・投資家へ売却

店舗テナントと退去交渉が不調な場合は、耐震工事及び改修工事を実施後に収益物件として事業会社、投資会社へ売却。

※いずれのシナリオの場合でも、対象会社は融資実行後3ヶ月以内に方針を決定し、当社承諾を得ていただくことが必要です。

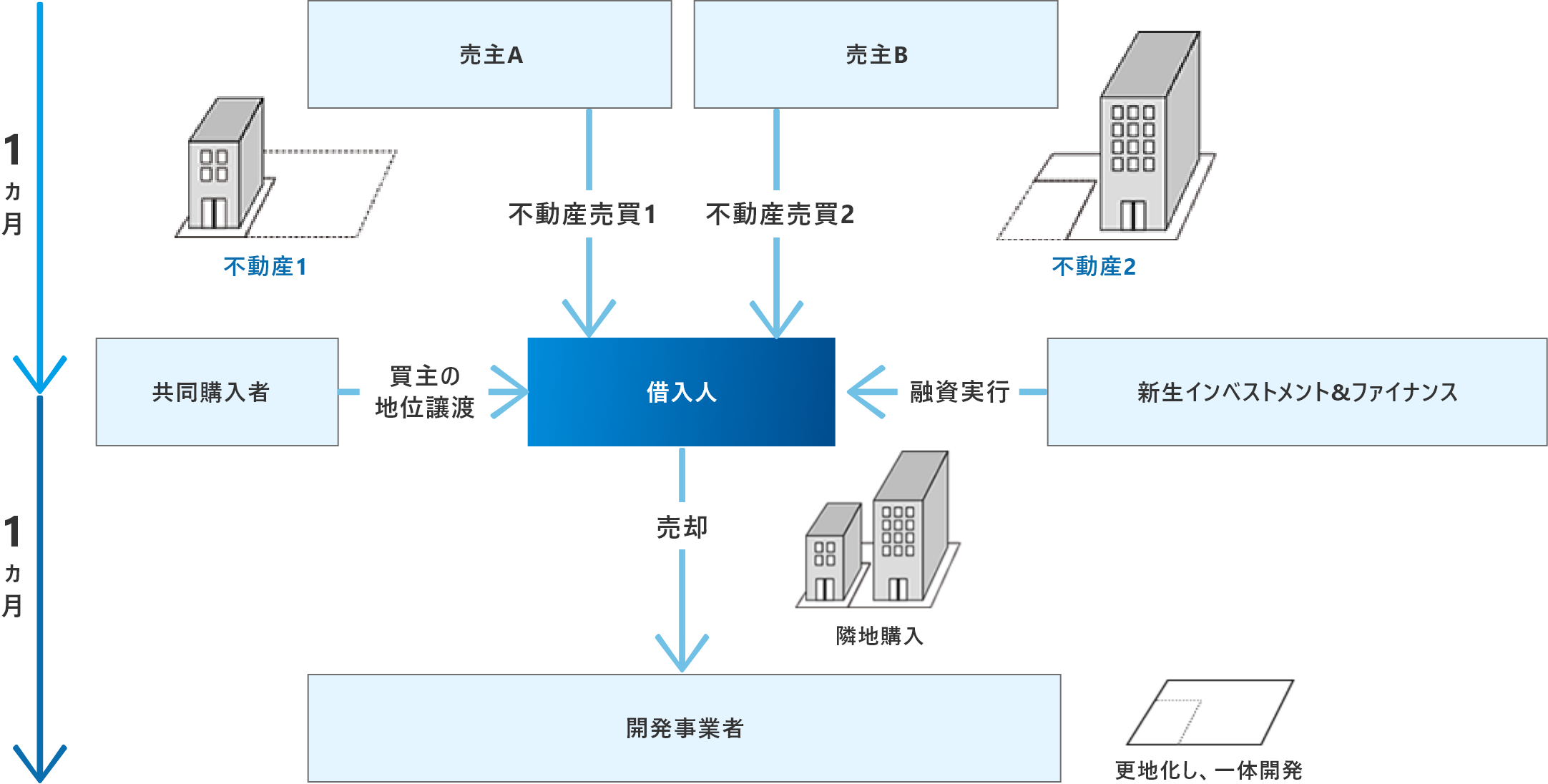

短期のブリッジファイナンス

融資額6.5億円

短期間での弁済が見込まれる案件への融資

概要

対象会社は投資家の資産管理会社。他の投資会社と不動産を共同購入する予定であったが、共同購入者が資金調達できず単独購入に切替。対象会社は対象である不動産を購入後、隣接地を追加購入し、開発事業者に一括売却する予定。必要となる資金が増加したため、不動産購入のための短期融資の相談を受けました。

案件の特長

●借入人は資産管理会社。

●売却先とは契約未締結であるものの、既に交渉が進んでおり短期で弁済される可能性が高い。

●当初想定購入者へ売却できない場合のバックアッププランの確認。

●弁済は売却のみではなく借り換えでも対応。

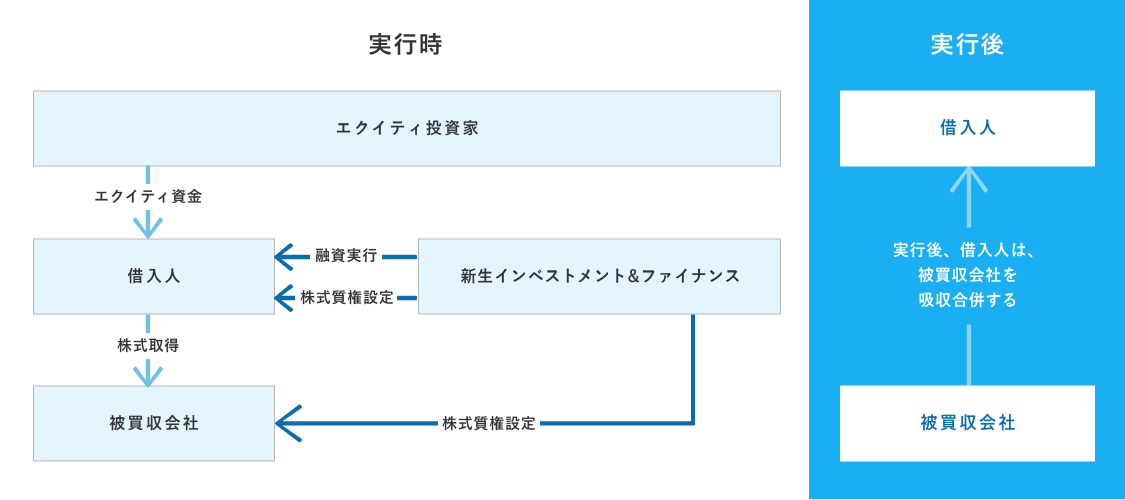

不動産M&A案件への融資

融資額13億円

不動産保有会社の株式を取得する不動産M&A資金の調達

概要

都心に収益物件を保有している法人の代表者およびその一族において相続に係る事案が起きており、その資産(法人)を整理することとなったため、不動産の売却と法人ごとの売却の双方で検討されておりました。検討の結果、物件売却による譲渡益課税の負担が大きく不動産M&Aによる譲渡となり、購入検討者より当該株式購入資金への融資相談を受けました。なお、借主は株式を取得する新規設立法人でした。

案件の特長

実行時

●株式取得資金として融資実行。担保関連契約として被買収会社及び株式取得会社(新規設立法人)の株式に質権設定及び土地・建物に対する抵当権設定。

スキーム変更

●買収後に株式取得会社(新規設立法人)が被買収会社を吸収合併する。